- BORSA

- DÖVİZ

- ALTIN

- FAİZLER

- VİOP&VARANT

- HABERLER

- ANALİZ

- OTOMATİK AL-SAT

- AĞIRLIKLI ORTALAMA ANALİZİ

- DİP ZİRVE ANALİZLERİ

- İŞLEM HACMİ ANALİZLERİ

- SEKTÖR TAKİP

- PERFORMANS ANALİZİ

- YATIRIM SİMİLATÖRÜ

- SEANS RAPORU

- OTOMATİK TEKNİK YORUMLAR

- TEKNİK GRAFİK

- TEKNİK SİNYAL LİSTESİ

- TEKNİK ANALİZ MODÜLÜ

- ARTAN AZALAN ENDEKSİ

- MALİ TABLOLAR

- ORAN ANALİZLERİ

- YATIRIM ORTAKLIKLARI ANALİZLERİ

- BES

- KOBİ

- KRİPTO PARALAR

Eral Karayazıcı

eral.karayazici@inveoportfoy.comOyun kurucu değişti

Paylaş

Piyasaların yüksek gerilim hattında kaldığı bir haftayı geride bıraktık. Borsaların ortalama % 4 gelişen ülke paralarının % 3,5 değer kaybettiği bu perdede günah keçisi FED değil.

Çalkantının kaynağı bir haftada % 12 değer kaybeden petrol. Diyeceksiniz ne güzel işte Türkiye’ye piyango bu. Evet ekonomimiz bu durumdan güçlü şekilde yararlanacak ama gelin görün ki petrol ihraç eden ve bugüne kadar yaşanan düşüş nedeniyle zorluklar yaşayan ülkeler adına adeta ikincil deprem diyebileceğimiz bu değer kaybı büyük tedirginlik kaynağı.

Şirketler bazında bakınca da dünya genelinde bu alanda faaliyet gösterenler adına geride kalan 1,5 yılda yaşanan % 60 fiyat düşüşünün üzerine bir haftada ilave % 12 kayıp nakavt edebilecek bir yumruktan farksız. İşte bu cephedeki yangın da tüm mahalleyi etkiliyor.

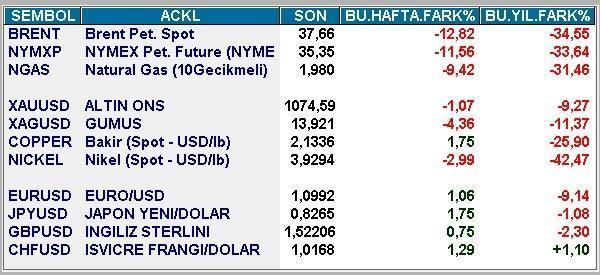

Yukarıdaki tabloda görebileceğiniz üzere petrol fiyatlarının domine ettiği bu çalkantılı haftada USD karşısında Euro, Yen, Sterlin ve Frank ailece değer kazandı. FED faiz arttıracak koşun dolara ezgisinde bir eğilim yok. Dolardan dayağı sadece gelişen ülke paraları yedi.

Petrolün yangınına sahne olan haftada çoğu petrol ihraç eden ülkeler olan kırılgan 11’de gerilimi besleyen bir başlık da G.Afrika Maliye Bakanının Devlet Başkanı tarafından görevden alınması oldu. G.Afrika ‘da bu haber faizlerin 1,7 puan yükselmesine Randın % 11 değer kaybına yol açtı. Bize ne bundan demeyin, dünya birbirine göbekten bağlı.

Yılın son pusulasına Abidin’in sorularına yanıt arayarak devam edelim. Yeni okurlar için hatırlatalım; Abidin bir hayal kahramanı. Tasarruflarını verimli bir şekilde değerlendirmeye çalışan ama zarar etmekten çok korkan ihtiyatlı bir karakter. Beni gereğinden fazla iyimser bulur ve belirli aralıklarla PUSULA’ya konuk olur.

ABİDİN - Petrol fiyatlarındaki düşüşten ekonomik anlamda en pozitif etkilenen ülke olmamıza ve G.Afrika ile özel bir göbek bağımız olmamasına rağmen neden haftanın en kötü performansına BIST imza attı ?

EK – Bunun birkaç nedeni var. 1- Rusya ile gerilimde voltaj düşmüyor 2- Musul faktörü 3- Hafta içinde açıklanan reform paketinin bütçe açığına neden olabileceğine ilişkin güçlü kaygılar.

Türkiye en büyük 50 ekonomi içinde kamu gelir – gider dengesi en başarılı 11 ülke içinde yer alıyor. Geride kalan 30 ay boyunca lokal panik ataklarda piyasaları bir hava yastığı gibi koruyan bu kozun zedelenmesi riski rahatsızlık yarattı.

ABİDİN – Yandı gülüm keten helva mı diyorsun ?

EK – Abidin panik depresif bir vakasın. Hükümet bu konunun önem & ciddiyetinin farkında. Mehmet Şimşek piyasalar negatif tepki verince vaatler bütçede gevşemeye neden olmayacak dedi. Madem öyle o zaman tamam bir sonraki soruya geçelim diyemeyiz elbette.

2016 bütçesinde açık görece artacaktır. Ancak dış iklim bu açığın sıçrama boyutuna tırmanmasına izin vermez. Başka bir deyişle eyvah bütçemiz de açıldı krize gidiyoruz diye evham yapacak bir hal yok.

Düşük petrol, görece canlanan Avrupa ve gelişen ülkeler lehine eseceğini düşündüğüm 2016 rüzgarı ile hız kazanacak ekonomik aktivite ( artacak vergi gelirleri ) güçlü pansuman alanı oluşturacak.

ABİDİN – Hep bir tebessüm hep bir iyimserlik, nereye kadar dayanacaksın çok merak ediyorum ?

EK – 2016 sonuna kadar. Önümüzdeki bir yılı özellikle de gelişen ülkelerde güçlü pozitif bekliyorum. 2018-2020 arası perdede senle rolleri değişiriz. Çünkü o periyot dünyada ciddi güçlükler içermeye aday. 2017 içinse şu aşamada senaryo üretmek için erken. Sıcaktan soğuğa geçiş yılı da olabilir pozitif ivmenin sürdüğü bir perdeye de sahne olabilir.

ABİDİN- Sen o zaman da iyimser kalırsan şaşırmam. 2016 ‘ya dönelim. Terör hem Türkiye’de hem dünyada almış başını gidiyor. Rusya intikam için fırsat kolluyor. Ortadoğu kaynıyor. Musul faktörü nereye evrilir bilinmiyor. Petrol üreticisi ülke & şirketler ya sabır çekiyor. Çok lazımmış gibi FED de bu hafta faiz artırım dönemini başlatıyor. Sen neyin kafasını yaşıyorsun ?

EK – Abidin FED dışında bu anlattıkların hepimizi üzen, tedirgin eden başlıklar ve Türkiye’nin gerçekleri. Ben önemsiz olduklarını iddia etmiyorum. Şartlar daha da kötüleşirse Türkiye’de varlık fiyatları elbette daha da aşağı gelebilir.

Ancak ben koşulların daha da kötüye evrileceğini düşünmüyorum. Şartların en kötü olduğu yerde fiyatlar en ideal seviyede olur. 6 hafta önce 84.000 puanda olan BIST anlattığın nedenlerle % 17 değer kaybederek 70.280 puana indi. Bu sorunlar olmasa böyle bir iskonto da olmazdı.

Şartlar çok kötüden kötüye terfi ettiğinde fiyatlar yukarı, şartlar çok iyiden salt iyiye indirgendiğinde fiyatlar aşağı gelir. Yarının fiyatlarını duygusala bağlayarak değil şartların ne yönde değişim göstereceğine kafa yorarak tahmin edebilirsin.

ABİDİN- Ne olacak da 2016 yılında borsa yükselecek ?

EK – FED faktörü geride kaldıktan sonra gelişen ülkelerde ralli beklediğimi defalarca paylaştım. İyimser olmamın en önemli dayanağı da bu zaten.

Bu rüzgar Türkiye’yi de etkileyecektir. Kan dolaşımı ( finansal piyasalar ) düzene girince reel ekonomi de bundan pozitif etkilenir. Avrupa ekonomisindeki toparlanma 2016 özelinde diğer avantajımız. Petrol fiyatları nedeniyle cari açık daha da azalacak. Sermaye girişi ve kur cephesindeki stabilizasyon ile yurtiçinde faiz oranları düşecektir.

Yoksa Türkiye özelinde her şey çok güzel olacak diye bir iddia veya beklentim yok. Endonezya’da Malezya’da borsa % 50 yükselecekse Türkiye’de de yükselmemesi için yeni lokal şoklar yaşanması gerekir.

Kanalizasyon sorunu yaşayan ve bu nedenle değeri 100,000 TL ‘ye düşen bir evin olsa mahalleye Cem Yılmaz taşınsa ne olur ? Değeri 200,000 TL olan mahalledeki diğer evlerin fiyatı 300,000 TL ‘ye çıkarak bu durumdan pozitif etkilenir. Senin 105.000’e satamadığın sorunlu evine sorunlar sürüyor olsa da 150.000 TL ‘ye alıcı gelir.

ABİDİN- Aylardır çok ucuz diyorsun da ne oluyor ? Sadece laf …

2015 başında FED ‘in faiz artırım dönemini bu yıl ortasında başlatması bekleniyordu. Bu ötelendi. Ötelendikçe de gelişen ülkeler out modasının süresi uzamış, gelişen ülkeler rallisinin vakti ertelenmiş oldu.

Lokal gerekçeler de BIST’in bu perdede en ağır hasar alan ülke olmasına sebep oldu. Başka bir deyişle senin endişe kaynağın olan faktörler BIST’in Atina’yı takiben bu senenin en kötü performansına imza atmasına neden oldu. Artık mali değerlemeler ile Boko Haram terörüyle uğraşan Nijerya’ya yakın işlem görüyoruz.

Sen diyorsan ki bu ülke Nijerya’dan da az para eder, söyleyebilecek sözüm yok. Dünyaya bakmadan alternatif değerlemeleri görmeden kavanozun içinde anca ortalığı velveleye verirsin Abidin.

ABİDİN- Bay pusula Nijerya’nın Rusya gibi bir düşmanı yok.

EK – Haklısın bu son derece önemli bir faktör. Ama laf salatası ile kalmamak için bunu bir adım ileri taşıman lazım. Rusya’nın Türkiye’ye savaş mı açacağını düşünüyorsun ?

ABİDİN- Neden olmasın ?

EK –Ben bunun neden olamayacağını düşündüğümü olayın hemen üzerine 29 Kasım tarihli pusula’da anlatmıştım.

Hayatta imkansız olan hiçbir şey yok ama bu yönde bir beklentin varsa oturduğun evi hatta parasını peşin ödeyip satın aldığın mezar yerini de satıp çok uzaklara kaçmalısın.

ABİDİN – Neyi fark ettim biliyor musun ? Borsa düştükçe sen hastalıklı bir biçimde daha da iyimsere bağlıyorsun. Bu neden kaynaklanıyor ?

EK - Gelişme kaydetmeye başladın. Çok ucuz olan bir şey aşırı ucuza gerileyince elbette çok daha çekici olur. 70.000 endeks borsa için aşırı ucuzudur. Türkiye’nin lokal şartları yumuşamazsa hisse senedi fiyatları uzun süre normalin üzerine çıkamayabilir. Ama bu fiyatların aşırı ucuzdan ucuz denebilecek düzeye yükselmesine engel olmaz.

Ucuz değerlerden benim kastım BIST adına 2016 ilk çeyrek için 93.000, 2016 sonu için 105.000. Çünkü zaman geçtikçe şirketlerin öz-sermayeleri yükseliyor.

80.000 puanda borsanın getiri potansiyeli % 30 iken 70.000 puanda % 50 ‘ye çıkar. Potansiyel yukarı, aşağı yönlü marj aşağı gelince çocuk muyum anam anam düşüyor diyerek kötümserleşeyim. Rüzgarın estiği yöne başını çeviren ay çiçeği sensin Abidin …

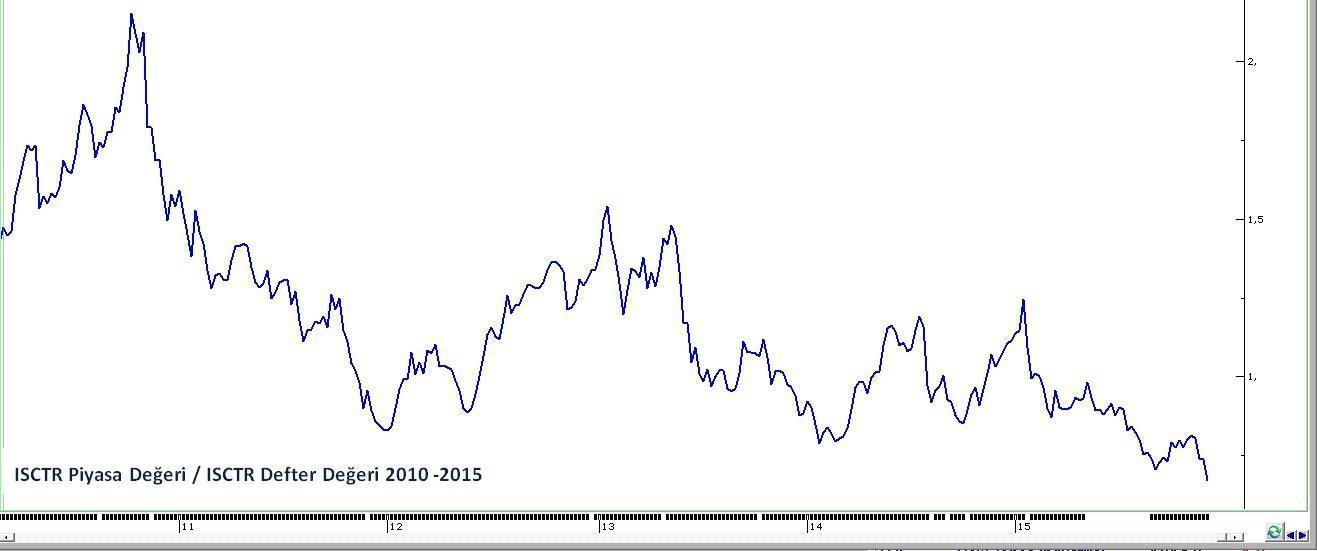

Bir umut anlaman için örnek vereyim; Cari fiyatından 100,000 TL lik İş Bankası hisse senedi alırsan şirket her yıl ( geçmiş 6 yılın ortalaması ile ) senin payına düşecek 15.000 TL kar ediyor. Bunun 3,000 TL sini sana nakden temettü olarak ödüyor. 12,000 TL sini kasada senin namına biriktiriyor. ( 2016 yılında senin payına düşen karın 15.000 yerine 18.000-20,000 TL olmasını bekliyorum )

Şu anda kapatalım dükkanı deseler varlıkları paraya çevirip tüm borçları ödeseler kalanı hissedarlara dağıtsalar senin 100.000 TL bağlayarak aldığın payına da vergi öncesi 150.000 TL öderler. Bugün 100,000 TL ‘ye satın alabildiğin pay 2015 başında 149.000 TL ye işlem görüyordu.

Tasfiye edilse sana ödenecek bedel olan defter değerinin 0,65 katına satın alabildiğin bu paylar 2013 ilk yarısında defter değerinin 1,5 2010 sonunda 2 katı fiyatla işlem görüyordu.

Ben 2016 içinde bu payların en azından defter değerinden işlem görmesi olasılığının yüksek olduğunu ( borsa fiyatının % 60 yükselmesi anlamına gelir ) yılın son bölümünde defter değerinin 1,2 katına kadar yükselmesinin de mümkün olduğunu ( borsa fiyatının % 90 yükselmesi anlamı gelir ) düşünüyorum.

Sevgili Abidin bu payların defter değerinin yarısından düşük bir fiyat ile sana 65.000 TL ‘den satılabilmesi için ( 2001 tipinde ) gerçek bir kriz çıkmasına ihtiyaç var. 2016 özelinde ben böyle bir risk görmüyorum.

Hisse senedi yatırımlarında FK ve PD/DD her yatırımcının dikkate alması gereken temel 2 değerleme ölçütüdür. ISCTR‘yi bu pencereye ışık tutmaya ve borsanın atari olmadığını izah etmeye dönük bir örnek olarak paylaştım. Yatırım tavsiyesi medya olarak bizim konumuz değil. Bu ve benzer konularda yatırım kuruluşundan destek alabilirsin.

ABİDİN- Yani borsa 70.000 puanın altını göremez mi diyorsun ?

Dürüst olayım Rusya gerilimi çıkınca 70.000 ‘e yaklaşabilir ama bırak aşağı geçmeyi tam 70.000 puanı bile tabela göstermez diye düşünüyordum. Petrol yangını da çıkınca hafta 70.280 ile tamamlandı. Yurtdışında negatif seyir sürerse BIST’in buna tek başına direnmesi sürpriz olur.

Yakın vadeli seyri dünyada petrol fiyatlarının domine etmeyi sürdürmesini bekliyorum. Brent geçen hafayı 37.6 $ ile son 11 yılın en düşük değerine yakın tamamladı. Teknik açıdan 36.5, 33 ve 30 doları taban adayı adresler olarak görüyorum.

Ancak burada fiiliyatta arz, talep kaynaklı serbest piyasa temalı bir fiyat oluşumu yok. Ukrayna meselesinden beri ABD petrol fiyatlarını Rusya ve İran’ı terbiye etmek için bir silah olarak kullanıyor. Kaya gazı üretim miktarı ve OPEC üzerindeki nüfuzu Amerika’nın elindeki tetik adeta.

ABD Dış İşleri Bakanı Kerry Salı günü ( 15.12.15 ) Putin ile görüşecek. Cuma ( 18.12.15 ) günü de Newyork’da tüm tarafların katılımı ile Suriye konusunda bir toplantı gerçekleştirilecek.

ABD petrol cephesi üzerinden Rusya’yı baskı altına almaya çalışırken Rusya da hafta sonunda Türkmen bölgesine saldırarak bir nevi dişlerini gösteriyor.

Ben yeni Suriye üzerine yürüyen bu pazarlığın eninde sonunda ( en geç 2016 ilk çeyreği içinde ) bir mutabakat ile sonuçlanacağını ve bu başlığın örtülü biçimde Türkiye – Rusya geriliminde de kısmi bir sulh içereceğini tahmin ediyorum.

ABİDİN – FED’in pabucu dama mı atıldı yani ? Çarşamba faiz kararı etki göstermez mi ?

EK – Tali bir faktör olarak elbette FED de etkili olacak ki ben bu etkinin iki ayrı nedenle pozitif olacağını düşünüyorum. Aylardır savunduğum üzere ilki beklenti bitti algısı, ikinci olarak ise petrol üretici ülkeler bu kadar gerilmişken FED ‘in ilave bir gerilime neden olmaktan kaçınacağını tahmin ediyorum.

FED faizi arttırıp geleceğe dönük faiz tahminlerinde aşağı yönlü revizyona gidebilir. Veya geleceğe dönük revizyonlarda önemli bir değişiklik yapmamakla birlikte faizi 0,25 puan yerine 0,15 puan arttırmakla yetinebilir. Daha da abartıp bu toplantıyı pas geçeceğini sanmıyorum.

Ancak neresinden bakarsak bakalım Çarşamba gecesinin piyasalara iyi geleceğini ve haftanın ilk yarısında kasvetli hava sürse de haftanın ikinci yarısından itibaren mevsim değişikliğinin kendisini hissettirmeye başlayacağını tahmin ediyorum.

Bu nedenle de BIST ‘de hafta satıcılı bir açılışa sahne olsa da 68.500 civarından ibrenin tempolu biçimde yukarı döneceğini ve 2016 rallisinin yakın zamanda başlayacağını düşünüyorum. ( Test edilmesini beklemiyorum ama alternatif taban adresi adayı 66.500 )

Benzer şekilde 10Y Türk tahvil faizlerinde % 10,9’u ( belki % 11,5 ) tepe adresi olmaya ve 2016 yılında güçlü getiri sağlamaya aday buluyorum.

ABİDİN – Doları bir türlü deviremedin bay pusula …

EK – Seneye acısını çıkartırım üzme sen kendini. İç ve dış şartlar 2015 başından bugüne USDTRL ‘yi destekledi. Ama yeni zirve yapabileceğini düşünmüyorum. Sırası ile 2.98, 3.02 ve zayıf bir ihtimal ile 3,07 tepe adresi olabilecek seviyeler. 2016 ilk çeyrek içinde 2,70’i test etmesi ihtimalini yüksek buluyorum.

Dolar avcılarına gümüş ( gram fiyatta 1,31 destek ) ve altını ( gram fiyatta 101 TL destek ) risk almak adına daha güvenli bulduğumu hatırlatarak yılın son pusulasını noktalayalım. 04.01.2016 tarihinde yayınlanacak bir sonraki buluşmak dileği ile...

FED Sonrası Değerlendirmeler

FED sonrası ilk fiyatlamaları değerlendirmek üzere 17.12.2015 Perşembe günü saat 17:40’da TRT Türk’te Merve Kır’a, 21.12.2015 Pazartesi günü saat 07:15 ‘de Bloomberght’de Zeynep Erataman’a ve saat 11:45’de Habertürk TV ‘de Serdar Kuter’e konuk olacak, twitter adresimde ( @eralkarayazici ) görüşlerimi paylaşmaya devam edeceğim.

Paylaş